KKTC bankacılık sektöründe faaliyet gösteren 22 banka sayısı 2017 yılında ING bank ve HSBC bankalarının Kıbrıs’tan çekilmesi ve yeni yerel bir banka olan Albank’ın kurulmasıyla birlikte 21’e gerilemiştir. Bu bağlamda, yıl sonunda ülkemizde 21 banka, 233 şube ve 3,106 personel ile faaliyetlerini yürütmektedir. 21 Bankaya ait bilanço, kar-zarar cetvelleri ve bağımsız denetim raporları KKTC Merkez Bankası tarafından yayımlanmış ve kamuoyu ile paylaşılmıştır. Bu bağlamda, bankalarımızın mali performansları ve kredi risk düzeyleri sınıflandırılarak aşağıdaki tablolarda beyan edilmiştir;

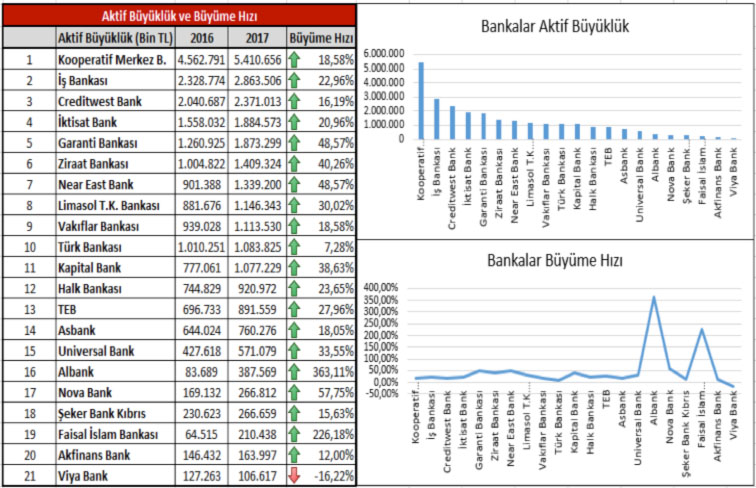

Aktif büyüklük sırasına göre yerel kamu bankası Kooperatif Merkez 5,41 Milyar TL ile en büyük banka olurken, şube bankalarından İş Bankası 2,86 Milyar Türk lirası ile ikincilik konumunu korumuştur. Büyüklüğe göre diğer bir yerel özel banka olan Creditwest ise üçüncü sırada yerini almıştır. 2017 finansal yılı içerisinde % 363,11 ile en hızlı büyümeyi kaydeden banka yeni açılan Albank’ı ikinci sırada Faisal İslam Bankası takip etmiştir. Küçük ölçekli bankalardan sonra en yüksek büyüme oranını % 48,57 ile Near East Bank ve Garanti Bankası kaydetmiştir. Viya bank ise tek banka olarak 2017’de % 16,22 oranında küçülmeye giderek, aktifleri 106 Milyon TL’ye gerilemiştir.

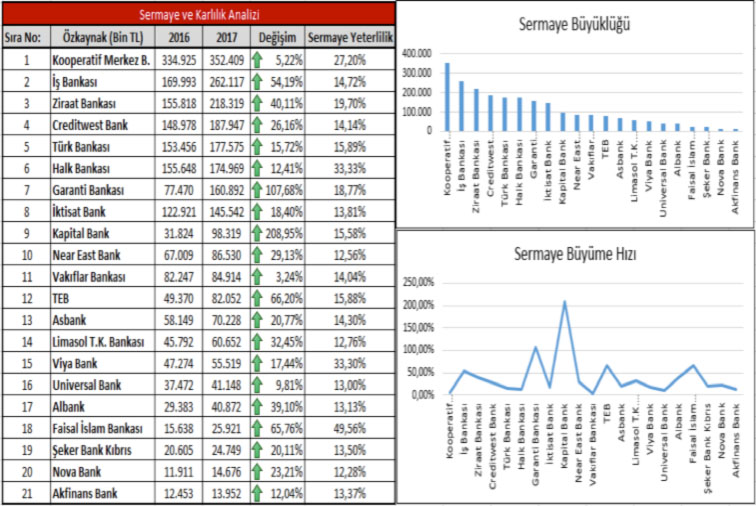

Bankaların sermayesi ve elde etmiş olduğu karların toplamından oluşan özkaynaklar incelendiği zaman aktif büyüklük sırasının az da olsa değiştiğini gözlemliyoruz. Bu bağlamda ilk iki değişmezken üçüncü sıraya Creditwest’in önüne Ziraat Bankası yerleşiyor. 2017 yılı içerisinde en hızlı özkaynak artışını Kapital Bank yaşarken, ikinci sırayı Garanti Bankası alıyor. Özkaynak büyüme hızlarında hemen arkalarından TEB ve Faisal İslam bankası geliyor. Karlılıkta en yavaş büyüme ise % 3,24 ile Vakıflar Bankasında yaşanırken, arkasından ikinci sırayı Kooperatif Merkez Bankası alıyor. Böylelikle, yerel kamu bankaları karlılık verimliliğinde son sırada bulunuyorlar. Universal bank haricinde aktif büyüme hızları az olanların karlılık oranlarını da doğru orantılı şekilde olumsuz etkilediği gözlemleniyor. Bankalarımızın sermaye yeterlilik rasyoları incelendiğinde ise sektör ortalamasının % 18,61 ile yasal oran % 10’nun üzerinde seyrettiği müşahede edilmiştir. Aynı oran Türkiye bankacılık sektöründe % 16’larda seyretmektedir. Ancak, 2018 yılında KKTC’de çıkarılan konsolide sermaye gereksinimi bu oranları Temmuz ayı sonrasında azaltacaktır. Haliyle, bankaların iştiraklerinde bulunan riskler içinde Temmuz ayından itibaren konsolide sermaye gereksinimi hesaplanmaya başlayacaktır. 2017 yıl sonu itibari ile sermaye yeterlilik rayosuna göre en düşük oranlar sırasına göre Nova Bank, Near East Bank ve Limasol Kooperatif Merkez bankasında bulunuyor.

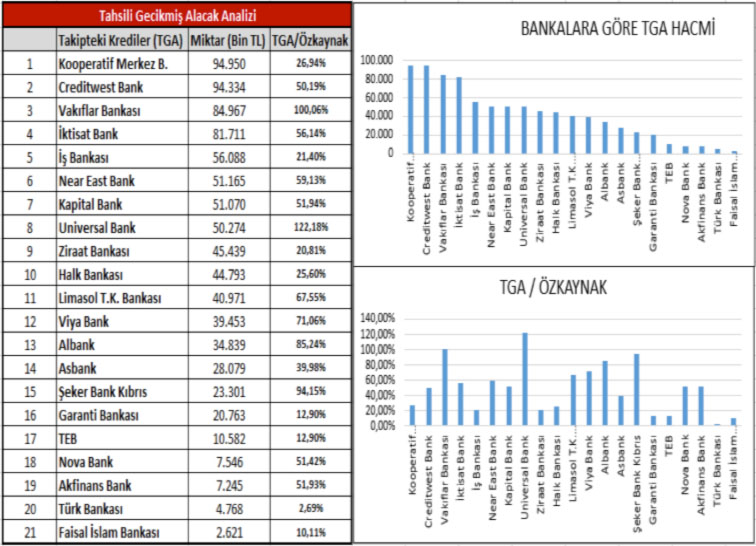

KKTC’de 2017 yılı sonu itibariyle sektör bilançosunda toplamda 14.780.174.000 TL’lik brüt kredi stoku bulunmaktadır. Piyasaya plase edilen krediler toplam aktiflerin % 56,59’unu oluşturduğundan ve toplam risk ağırlıklı varlıkların % 80,25’ine tekabül ettiğinden dolayı kredi riski sektörümüzde yüksek seviye risk grubunda yer almaktadır. Haliyle takipteki kredilerin (Tahsili gecikmiş alacaklar – Donuk Krediler) hacmi bankaların taşıdığı kredi riski, mali yapısı, aktif kalitesi ve karlılığı açılarından son derece önemli bir rol oynamaktadır. Bu çerçevede, Universal Bank ve Vakıflar Bankası’nın donuk kredileri özkaynaklarını aşmış, Şeker Bank ve Albank’ın donuk kredi hacmi ise özkaynaklarının tamamına çok yaklaşmıştır. Zira, tahsili gecikmiş alacakları serbest sermayelerini engellemekte olduğu söylenebilir. Donuk Krediler hacim sırasına göre en fazla sırasıyla Kooperatif Merkez Bankası, Creditwest bank ve Vakıflar Bankası’nda bulunmaktadır.