Hazine ve Maliye Bakanı Sn. Berat Albayrak Yeni Ekonomi Programı (YEP) 2020-2022 Lansman Toplantısında yeni ekonomi hedeflerini ve ekonomi stratejisini açıkladı. 30 Eylül 2019 tarihinde gerçekleşen toplantıda Albayrak'ın konuşmasında öne çıkan ekonomi yönetiminde planlanan değişimi işaret ediyor. Temel olarak enflasyonun tek haneli rakamlara indirilmesi, gıda üretiminde hal yasası ve verim artırıcı reformalar yapılması, cari açığın asgari düzeyde tutulması, vergi reformunun yenilenmesi, işsizlik oranın azaltılması, Türk lirasına güvenin tesis edilerek, dolarizasyonun azaltılması ve kredi kanallarının açılmasına vurgu yapılmıştır.

Geçtiğimiz yıl içerisinde dengelenme hedefini, cari açıkla mücadeleyi, tüketimde dipten dönüşün sağlandığı ifade edildi. Bu bağlamda, 2018 yılı kur krizi sonrasında üçüncü çeyrekte başlayan ekonomik daralmaya müteakip ekonomi üç dönem üst üste 2019 yılının ikinci çeyreğine kadar daralmıştı. Bu çerçevede, halk harcamaları ve özel sektör yatırımları negatif yönde azalmışken, bir yıldır ekonomiyi devletin harcamaları ve ihracat – ithalat dengesindeki olumlu artış ayakta tutmuştur. İç talebin azalmasıyla birlikte düşen ithalat hacmi diğer bir yandan cari dengeyi de toparlayarak cari açık temmuz ayı itibari ile cari fazlaya dönmüş durumdadır.

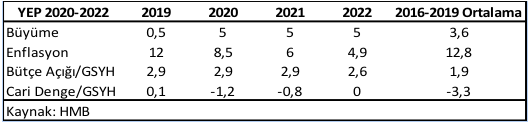

Yeni ekonomi politikaları gereğince 2019 yılını 0,5 ile mütevazi bir büyüme ile ekonomik daralmadan çıkılması murat edilirken, 2020 yılından itibaren %5’lik büyüme stratejisi devreye gireceği projelendirildi. Bu durumda ileriki dönemde bütçe açığı ve cari denge azami seviyelerde tutulurken, enflasyonun azaltılacağı belirtiliyor. Hükümet harcamalarına ek olarak 2018’in üçüncü çeyreğinde daralmaya başlayan halkın tüketim harcamaları ve şirket yatırımlarının bankaların kredi kullandırımları ile artırılarak ekonominin yeniden büyümesine destek olması murat edilmektedir. Böylelikle, yeni ekonomik programa göre ithalat – ihracat dengesi korunmaya devam edilirken, kredi kanallarının açılmasıyla iç talebin kredi olanaklarıyla artırılarak ekonomik ivme kazanılması hedeflenmiştir. Programda merak edilen önemli bir husus ise enflasyon konusudur. Keza, ekonomik büyüme ile artacak olan istihdamın yaratacağı talep ve kredilendirme sonrası artacak olan iç talep enflasyon üzerinde baskı kurarken, enflasyonun düşürülmesi için gıda reformu yeterli kalmayacaktır. Zira, döviz kurları, petrol fiyatları ve diğer ürün ve hizmetlerdeki üretimde enflasyonu etkileyen önemli risk faktörleridir.

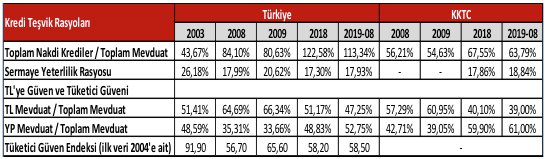

Halkın tüketim harcamalarının, şirketlerin yeni yatırımlarının ve özelde bir yılda % 12,7 oranında gerileyen İnşaat Sektörünün canlandırılması için bankaların kredi vermesi teşvik ediliyor. Zira, krediye dayalı bir büyüme modeli tasarlandı. Bu bağlamda, birinci olarak kurların durağanlaşması sonucunda baz etkisiyle azalan enflasyona müteakip azalan faiz oranları kredi alma cazibesini artırıyor. İkinci olarak T.C. Merkez Bankası mevduatlara karşı tutulan zorunlu karşılıklarda % 10 - % 20 oranında kredi büyümesi sağlayan bankalara % 7 yerine % 2 zorunlu karşılık vermelerini öngören kararı geçirdi. Böylelikle, Türk lirası bazında kredi kullandırımı teşviki için bir yasal düzenleme adımı atıldı. Ancak, krediye dayalı büyüme ne kadar sağlıklı ve sürdürülebilir sorusunu bankaların ne kadar kredi verebilecekleri ile bağlayarak çözümlemede fayda vardır. Bankaların stratejik olarak kredi vererek büyümeleri için 3 temel unsura ihtiyaç vardır. Birincisi ülke ekonomisine güven duyulmasıdır. İkincisi yasal sermaye yeterlilik tamponunun korunması, grup bazında yasal risk limitlerine dikkat edilmesi ve üçüncüsü ise plase edebileceğiniz likidite kaynağının uygunluğudur. Türkiye’de 2001 krizi sonrasında likidite kaynağı olan mevduatların % 43,67’si krediye dönüştürülmüş haldeydi. Böylelikle, kriz sonrası kredi verilecek kaynak hazır durumdaydı. Fakat, şu anda kredilerin mevduata oranı % 113,34’e tekabül etmektedir. Dolayısı ile kredilendirilecek mevduat kaynağı bulunmadığından sendikasyon kredisi gibi dış borçlanmayla yapabilecek harici kaynağa ihtiyaç vardır. Ayrıca, mevduatların yarısından fazlası dövize kaymış durumda. Buna ek olarak güven endeksi de eylül ayı itibari ile 55 puana geriledi. Dolayısı ile Türk lirasına ve ekonomiye güven ortamı henüz sağlanamadı. KKTC’de ise dış kaynaklı fonlama pek yapılamadığından ötürü kullanılan temel fon kaynağı mevduatlardır. Bunların % 63,79’u kredilendirilmiştir. Yasal sınırları dikkate aldığımızda bu oran % 80’ine kadar çıkarılabilir. Bu da krediye dönüştürülebilecek kaynağın en fazla 4.5 Milyar TL olduğunu ortaya koyuyor.