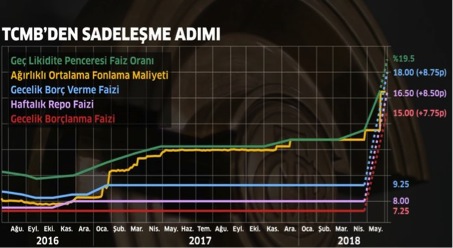

2018 finansal yılı başından mevcut döneme kadar olan beş buçuk aylık dönem zarfında global para politikaları kapsamında Dolar, Türk Lirası ve Türkiye tahvilleri haricinde faizlerde oynaklık yaşanmamıştır. Türkiye Merkez Bankası geç likidite penceresi borç verme oranını ise 2017 yılı içerisinde dört kez yapılan artışlarla % 12,75’e çıkararak faiz koridorunun üst bandını yükseltmişti. 2018 yılı içerisinde Nisan ve Mayıs sonunda 2 kez faiz artırımına giderek faiz oranını 16,50’ye yükseltti. Merkez Bankası politika faizi olan 1 haftalık repo faizini ise 1 Haziran’dan itibaren geçerli olacak şekilde 16,50’ye çıkaracağını duyurmuştur. Kur istikrarının sağlanması amacı ile TC Merkez bankası mayıs sonu para politikası kararını açıklayarak, politika faizinin 1 Haziran 2018 tarihinden itibaren % 8’den % 16,5’e çıkardı ve gecelik borç verme ve alma oranlarının politika faizinin (+) (-) 150 baz puan bandında seyredeceğini açıklayarak faiz oranlarındaki operasyonel çerçevede sadeleşmeye gideceğini duyurdu. Bu bağlamda faiz kordidorunda üç farklı kategoride belirlenen faiz oranları artık ikiye indirgenmiş durumdadır.

Merkez Bankası faizlerine ek olarak Türkiye 2 yıllık devlet tahvili faizleri ise yılbaşında % 13’lü seviyelerdeyken, hafta sonu para politikası kararınında etkisiyle % 17.74’lere tırmandı. Böylelikle serbest piyasada mevduat müşterilerinin aldığı faizlerde artmaya başladı. Bu bağlamda, bankalarda mevduat çıkışının engellenmesi amacı ile bu talepleri doğrudan desteklemeye başladılar. Ancak faiz denkleminin ikinci bacağında kredi faizleride hızla yükselmeye başladı. Zira bunun sonucunda ise tasaruf sahiplerinin getirileri artarken, kredi kullanan yatırımcıların ödeyeceği faiz maliyetleri artacaktır.

Türkiye’nin Suriye’nin Afrin bölgesinde 20 Ocak 2018 tarihinde başlattığı zeytin dalı operasyonu bölgede konuşlanan terör örgütleri ile mücadele ederek jeopolitik riskin nispeten azaltılması yönünde bir girişim teşkil etmektedir. Diğer yandan ABD, İngiltere, Fransa, Rusya ve İran’ın Suriye’deki savaşa müdahele etmeleri sonrası bölgeki jeopolitik risk hayli yükselmiştir. Buna ek olarak Kıbrıs adası açıklarında araştırması yapılan hidrokarbon yataklarının keşif çalışmaları neticesinde Yunanistan ile Ege’de Güney Kıbrıs’la antlaşma yapan ülkelerle de Akdeniz’de zaman zaman gerilimler yaşanmaktadır. Jeopolitik risklerin de ekonomik ve siyasi istikrarı olumsuz etkilendiğinden dolayı faizler üzerinde diğer bir baskı faktörü olmaya devam etmesi muhtemeldir.

Diğer taraftan ABD’ye baktığımızda, Fed 2017 yılında üç kez faiz artırımı yaptı ve 2018 yılında 21 Mart tarihinde faizleri tekrardan 25 baz puan artırarak faizleri % 1,50 - % 1,70 bandına yükseltmiştir. Global faiz artışlarından hiç şüphesiz ki gelişmekte olan ülkelerde olumsuz etkileniyor. Gelişmiş ülkelere olan borçlar artıyor, gelişmiş olan ülkelerin para birimleri değer kazanırken gelişmekte olan ülkelerin para birimleri değer kaybediyor. 2008 sub-prime krizinden sonra ABD’nin yerel ve küresel piyasaya sağladığı düşük faizli dolar likidite enjeksiyonundan sonra ülkede enflasyonun arzu edilen seviyelere çıkması, işsizlik oranlarının tarihi seviyede azalmasına müteakip ABD artık parasını ucuza fonlamak arzusundan çıkıyor. Verdiği tüm borçlardaki ise faizleri yükselterek genişlemiş para politikasını artık sıkılaştırıyor. Uzun vadeli ABD tahvilleri % 3’ün üzerine çıkmış durumda giderek kazanç cazibesini uluslararası yatırımcılar nezdinde artırıyor. Hal böyleyken, Türkiye ve benzeri ülkelere yabancı yatırımcının risk iştahını artırması için yaşanan kur, enflasyon, işsizlik ve borçlanma sorunları karşısında ancak yüksek faizli yatırım araçları sunması tek çare olarak gözüküyor.

Türk Lira’ sının desteklenmesi, ülkedeki döviz rezervinin artması ve yabancı yatırımcıya güven ortamının tesis edilmesi için Başbakan yardımcısı Sn. Şimşek ve TC Merkez Bankası Başkanı Sn. Çetinkaya İngiltere’de temaslarda bulunmaya gittiler. Zira, belirsiz para politikası ve ülkede artan risk primleriyle birlikte ülkeden 15 Milyar dolarlık yabancı yatırım çıkışı gerçekleşmişti. Keza, para politikasının düzenlenmesi, ekonomik zayıflıkların mali reformlarla giderileceği açıklamaları güven ortamını yeniden tesis edilerek, yabancı yatırımcıların ülkeye girmesi, hem borsanın, hem Türk varlıklarının, hem de Türk Lira’ sının değerlenmesini sağlayacaktır.

Tabii ki, yalnızca faizlerin artırılması tek başına ekonomik ve siyasi güvenin sağlanmasında yeterli rol oynamayacaktır. Bununla beraber enflasyonun azaltılması, kur istikrarının sağlanması, dış şoklara karşı borç yönetimi disiplini getirilmesi sağlıklı bir ekonomi adına elzemdir. Malumunuz olduğu üzere bunun en büyük örneği günümüzde Arjantin ekonomisidir. Arjantin Merkez Bankası develüasyondan muzdarip para birimi pezonun istikrara kavuşması için sürekli faiz artırmakta ve en son olarak politika faizlerini % 40’a çıkarmasına rağmen yatırımcı bulmakta zorlanmaktadır. Güçlü dolar borcu, cari açığı, yüksek enflasyonu ve değer kaybeden yerli para birimi krizi gün geçtikçe derinleştirmekte ve yatırımların ayrıldığı bir ülke haline gelmektedir. Dolayısı ile Türkiye Üst düzey yetkililerinin yaptığı açıklamalar ışığında inşallah enflasyona karşı açılan destek girişimleri, yabancı yatırımcı güveni için bağımsız ve piyasa gelişmelerine duyarlı para ve maliye politikaları üretilir ve yürürlüğe konur.

Herkese iyi haftalar dilerim.