Kuzey Kıbrıs’ta 2022 yılında faaliyet gösteren 21 bankanın gecikmeli şekilde bağımsız dış denetçiden denetlenmiş resmi mali raporları KKTC Merkez Bankası sitesi üzerinden yayımlandı. Bu çerçevede bankaların mali performansını, büyüklüklerini, risklerini analiz etme imkanı mümkün oldu. Mali analizler ışığında yapılan değerlendirmeleri aşağıda detaylı şekilde bulabilirsiniz;

Pazar payı

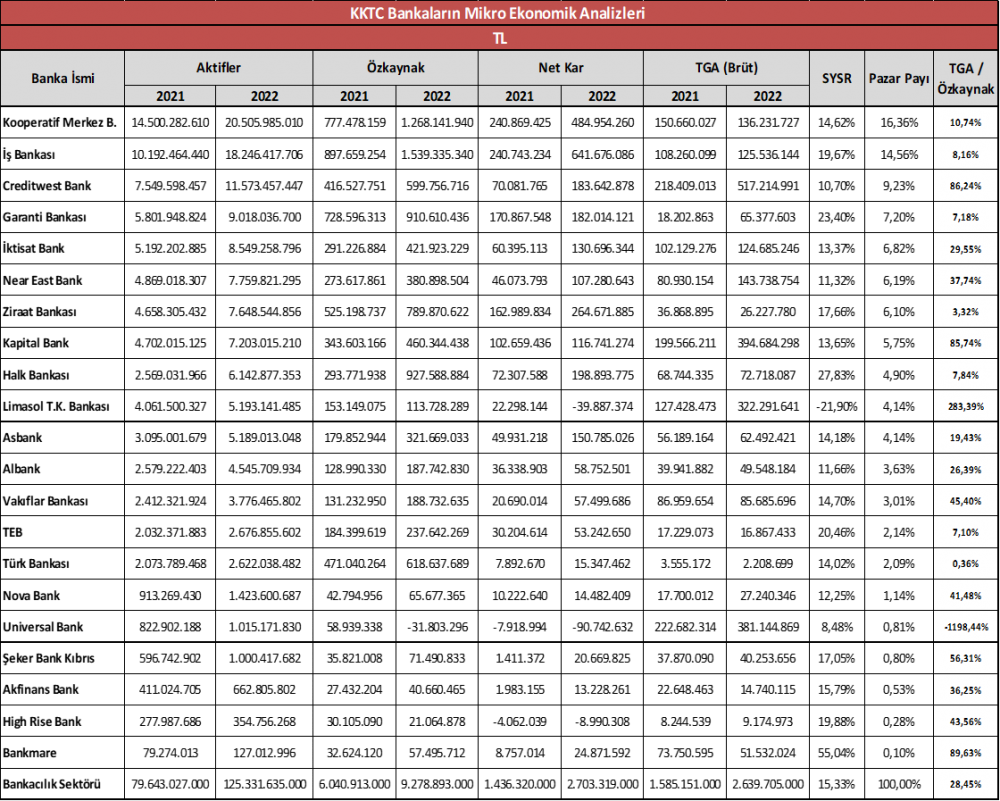

KKTC Bankacılık sektörü 2022 yılsonu itibariyle % 57,37 oranında artarak 125 Milyar TL’ye yükselmişti. Aktif büyüklük içerisinde Pazar payı % 16,36 ile Kooperatif Merkez Bankası birinciliğini, % 14,56 ile İş Bankası ikinciliğini ve % 9,23 oran ile Creditwest korudu. Ardından sırasıyla Garanti bankası ve İktisat Bank gelirken Near East Bank ise altıncı sıraya yükseldi. 2023 yılında Deniz Bank’ın şube açılış onayı almasıyla birlikte cari yılda bankacılık sektöründe banka sayısı 22 bankaya ulaştı.

Aktif büyüme ve karlılık performansı

21 banka içerisinde 10 banka bankacılık sektörü büyüme ortalamasının üzerinde artış kaydetti. 2022 yılında en hızlı büyüyen banka % 139 ile Halk Bankası olurken, % 79,02 büyüme oranıyla İş Bankası ikinci hızlı büyüyen banka oldu. Ardından sırasıyla Albank, Asbank, Şeker Bank, İktisat Bank, Ziraat Bank, Akfinans Bank, Bank Mare ve Near East Bank bankacılık sektör ortalamasının üzerinde bir performansla büyüme kaydettiler. Karlılıkta İş Bankası 642 Milyon TL ile kar şampiyonu olurken, en yüksek karlılık miktarlarını hemen arkasından Kooperatif Merkez Bankası ve Ziraat Bankası takip etti. 2022 yılsonunu 3 bankamız ise zararla kapayabildi. İki yıldır zarar yazan Highrise bank ve Universal Bank’ın yanı sıra Limasol Kooperatif Bankası da 2022 yılını 40 Milyon TL zarar ile kapattı. Keza geçen seneki banka mali değerlendirme yazımda Limasol Bankasının sermaye yeterliliği sıkıntı yaşadığını ve yasa gereği uyarılacağını vurgulamıştım. Akabinde yıl içerisinde zaten üst yönetiminde değişimler yaşandı.

Bankaların risk analizleri

Bankaların bilançolarının aktif yapısı incelendiği zaman kredilerin ağırlıklı paya sahip olduğu gözlemlenir. Keza finansal piyasalardaki kur oynaklığının devam etmesi ve faiz oranlarının yükselmeye başlaması ile piyasa risk oluşturan menkul kıymetlerde artış görülse dahi 2022 yılsonunda risk ağırlıklı varlıkların % 90’ı kredi riskinden meydana gelir. Bu itibarla risklerin ölçülmesi ve değerlendirilmesinde özellikle kredi riski ön plana çıkmaktadır. Dolayısıyla donuk pozisyona düşen takipteki kredilerin analizi bankaların risk analizinde son derece önem arz etmektedir. Bu kapsamda sermayelerine oranla en yüksek takipteki kredileri olan bankaları incelediğimizde % 283 ile sermayesine kıyasla en yüksek banka Limasol Kooperatif, ardından % 89 ile Bankmare ve üçüncü olarak ise % 86 ile Creditwest Bank’ın yer aldığı gözlemlenmiştir. Universal Bank’ın ise özkaynağı 2022 yılsonunda eksi 31,8 Milyon TL olduğundan dolayı kredi riski en yüksek banka konumunda bulunmaktadır.

Yasal sermaye sıkıntısı ve mali sıkıntı yaşayan bankalar

62/2017 sayılı Bankacılık yasasının altında çıkarılan “Sermaye Yeterliliğinin ölçülmesine ve değerlendirilmesine ilişkin Tebliğ” çerçevesinde Sermaye Yeterliliği standart oranı, Ana sermaye yeterliliği oranı, Çekirdek Sermaye yeterliliği oranının solo ve konsolide bazda sırasıyla % 10, % 6 ve % 4.5 seviyesinde tutturulması gerekmektedir. Bu çerçevede İki bankamızın sermaye yeterliliği standart oranının altında faaliyet gösterdiği gözlemlenmiştir. Geçen seneki yazımda da belirttiğim üzere bir bankamızın 2019 yılında, bir bankamızın ise 2020 yılında yasal risk sınırı % 10’un altına düştüğü müşahede edilmişti. Yasal sınırların altına düşen bankalar 62/2017 sayılı Bankacılık yasasının 61. Maddesi gereğince Merkez Bankası tarafından uyarılır. Bir yıllık zaman mühleti içerisinde yasal sınırlar tekrardan tutturulmazsa 62. Madde kapsamında bankaya düzeltici aksiyon planları hazırlanması için yaptırımlar uygulanır. Söz konusu bankaların Pazar payı % 5,5’in altında olduğundan dolayı bankacılık sektörümüz için sistematik bir risk söz konusu değildir.

1